Nella giornata di ieri l'agenzia internazionale di valutazione del credito Fitch Ratings ha declassato il rating del bond di Inter Media and Communication S.p.A. da BB- a B+. Ma cosa cambia effettivamente nel futuro societario nerazzurro? Il Corriere dello Sport fa il punto della situazione: "Annunciato da Fitch prima di Natale, il declassamento dei bond nerazzurri da BB- a B+ non è sicuramente una sorpresa ma potrebbe influire sul rifinanziamento che il management nerazzurro deve concludere con anticipo sul rimborso finale, dovuto a fine 2022. Anche l'outlook stabile mantenuto da Fitch è condizionato alla previsione che il rifinanziamento si completi nel primo trimestre".

primo piano

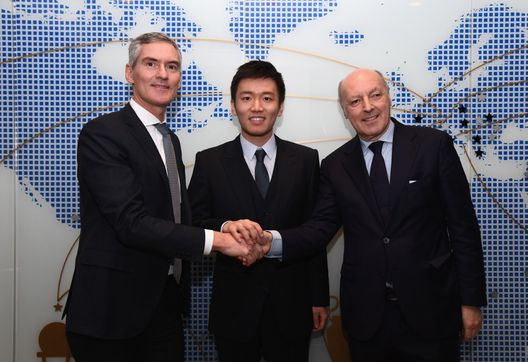

Inter, Zhang e la partita dei bond: cosa cambia per debito e rifinanziamento

L'agenzia Fitch Ratings ha declassato il rating del bond nerazzurro da BB- a B+: gli effetti sul futuro societario

Cosa cambia per debito e rifinanziamento

"L'ultima emissione di debito dell'Inter (agosto 2020) fu collocata ad un rendimento effettivo a scadenza in doppia cifra, superiore all'11%. Si era già in piena pandemia, con stadi chiusi ed incertezze sulle prospettive dell'industria calcistica forse superiori alle attuali ma con una percezione dell'impatto economico che non scontava ancora le perdite mostruose del 2020/21. Perciò il rifinanziamento del debito (in pratica, il rimborso delle obbligazioni esistenti con cassa generata dal collocamento di nuove obbligazioni) non si prospetta semplice.

Indiscrezioni circolate sul finire dell'anno scorso ventilavano la possibilità di emettere obbligazioni per importo superiore (si parlava di 410 milioni) a quello in scadenza (375) forse tenendo conto dell'inevitabile sconto di emissione rispetto al valore di rimborso. Quando si emettono titoli obbligazionari, infatti, lo sconto di emissione – cioè la differenza tra il controvalore che si riceve in prestito e quello da rimborsare a scadenza – può risultare molto forte se le obbligazioni pagano ai possessori una cedola nominale molto inferiore al rendimento effettivo richiesto dal mercato in funzione del rischio. Se l'Inter non vorrà pagare cedole a doppia cifra, dovrà quindi emettere titoli per un valore nominale ben superiore all'importo da rifinanziare. Ciò consentirà di non appesantire il conto economico con cedole molto robuste ma sposterà debito nel tempo, peggiorando inevitabilmente la struttura finanziaria della società".

Il ruolo di Oaktree

"Tra coloro che hanno investito nei bond nerazzurri ci sarebbe proprio Oaktree. Se ciò fosse vero faciliterebbe, da un lato, il rifinanziamento dei bond perché Oaktree avrebbe interesse a sostenere l'investimento fatto prestando soldi a Zhang in cambio di un pegno sulle azioni. Dall'altro, consegnerebbe ai potenziali investitori di debito un potere contrattuale molto elevato. In una società con capitale azionario assottigliato dalle perdite, i prestatori di debito detengono inevitabilmente, infatti, quote di rischio più elevate rispetto agli azionisti acquistando maggiore voce in capitolo".

© RIPRODUZIONE RISERVATA